Cuộc tranh mua hãng phim đáng kính lâu nay được miêu tả là nhà

giàu đấu với nhà sáng tạo, mà kết quả có thể giúp quyết định

ai sống sót trong kỷ nguyên phát trực tuyến.

Trong lịch sử 98 năm của mình, Paramount Pictures đã sống sót qua bao

nhiêu sự kiện — phim nói xuất hiện, phá sản, Đại suy thoái, truyền hình

lên ngôi — và qua bao tay chủ sở hữu khác nhau.

|

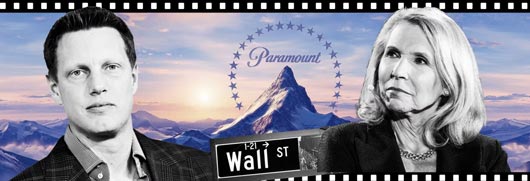

Giám đốc Skydance David Ellison (trái) nằm trong số những người đấu

thầu mua Paramount, hãng phim mà Shari Redstone (phải) kiểm soát phần

lớn cổ phiếu có quyền biểu quyết

|

Câu hỏi bây giờ là liệu khu đất rộng 65 mẫu Anh trên Đại lộ Melrose —

hãng phim lớn cuối cùng còn sót lại ở quận Hollywood của Los Angeles —

có thể tồn tại được trong kỷ nguyên phát trực tuyến hay không.

Gia đình Redstone, vốn kiểm soát Paramount từ năm 1994, đang xem xét việc bán công ty đứng sau

Sunset Boulevard,

The Godfather,

Chinatown và

Titanic.

Số phận của hãng phim có thể phụ thuộc vào việc ai trong số hai nhà

thầu — một được hậu thuẫn bởi người con trai yêu điện ảnh của một tỷ phú

công nghệ, người còn lại được một công ty cổ phần tư nhân hàng đầu

chống lưng — sẽ giành chiến thắng.

Các nhà phân tích Phố Wall đã

bắt đầu tính toán số tiền có thể có nếu bán được. Tháng 12 năm ngoái,

các nhà phân tích tại LightShed Partners đã viết: “Có thể lô đất hãng

phim trị giá hơn 1,5 tỉ USD, xét các nguồn tài sản hiếm của hãng phim

hoặc chỉ vì mảnh đất trung tâm Los Angeles rất có giá.”

Ở

Hollywood có những lo ngại rằng Apollo, tập đoàn cổ phần tư nhân đấu giá

26 tỉ USD mua tài sản của Paramount cùng với Sony, có thể bán bất động

sản Melrose nếu chào giá của họ được chấp nhận. Apollo cho biết họ đang

tìm cách mua “toàn bộ công ty”.

|

Chiếc xe của nhân vật Norma Desmond trong phim Sunset Boulevard trên phim trường Paramount

|

Công ty giải trí Skydance của David Ellison, với sự hậu thuẫn từ các

nhóm cổ phần tư nhân RedBird Capital và KKR, là đối thủ cạnh tranh đấu

giá mua Paramount. Ellison, con trai của người đồng sáng lập Oracle,

Larry Ellison, được cho là rất yêu quý khối tài sản này và muốn giữ nó.

Tương

lai bất động sản hãng phim là một chi tiết tương đối nhỏ trong các cuộc

đàm phán lớn hơn về Paramount. Nhưng việc bán nó sẽ có tác động mang

tính biểu tượng quá lớn ở Hollywood, vốn đã bị lung lay trong những năm

gần đây bởi sự lên ngôi của dịch vụ phát trực tuyến, một đại dịch khiến

các rạp chiếu phim trên toàn thế giới phải đóng cửa, hai cuộc đình công

kéo dài và hàng nghìn người mất việc làm.

Giá cổ phiếu của

Paramount và một hãng phim có tuổi đời hàng thế kỷ khác, Warner Bros,

đều đã giảm hơn một nửa trong năm năm qua. Một dấu hiệu khác cho thấy

tình trạng khó khăn của Paramount — và mối lo ngại lớn hơn về các hãng

phim lâu đời khác của Hollywood — là quy mô của cuộc đấu thầu

Apollo-Sony. Nó định giá trị vốn hóa của Paramount vào khoảng 12 tỉ USD,

gần bằng số tiền mà ông trùm truyền thông quá cố Sumner Redstone đã trả

để mua nó vào năm 1994. Số tiền đó hiện nay sẽ là hơn 21 tỷ USD sau khi

điều chỉnh theo lạm phát.

Cổ phiếu của Paramount và các công ty cùng ngành ở Hollywood giảm mạnh, trái ngược với Netflix.

Nhiều chủ ngân hàng và giám đốc điều hành trong ngành cho biết “năm hãng

phim lớn” Hollywood — Paramount, Warner, Disney, Universal và Sony — có

thể giảm xuống còn ba trong vài năm tới. “Có phải chúng ta đang trong

quá trình thu hẹp quy mô ở Hollywood?” hỏi một nhà giao dịch có trụ sở

tại Los Angeles. “Chắc chắn.”

Tom Nunan, điều hành sản xuất của bộ phim đoạt giải Oscar

Crash

và là giảng viên tại Trường Sân khấu, Điện ảnh và Truyền hình UCLA, nói

rằng “bầu không khí ngột ngạt” bao trùm Hollywood. “Có sự xét lại xem

chúng ta ở trong lĩnh vực kinh doanh cái gì. Điều mà mọi người có thể

đồng ý là hoạt động kinh doanh dường như đã bị phá vỡ.”

Nguồn gốc

của tình trạng bất ổn này là do Netflix và cuộc cách mạng phát trực

tuyến mà họ phát động, đã thu hút khách hàng rời xa truyền hình cáp từng

là nguồn thu nhập của các hãng phim trong nhiều thập kỷ. Họ phản ứng

bằng cách chi hàng tỉ đôla để xây dựng các dịch vụ phát trực tuyến của

riêng mình, nhưng những dịch vụ này vẫn chưa bù đắp được sự suy giảm của

truyền hình cáp — tình huống mà các chủ ngân hàng ví như một “khối băng

tan chảy”.

Hai người đặt giá đấu thầu có những chiến lược khác

nhau để sửa chữa Paramount nhưng Hollywood dường như đang ủng hộ

Ellison, một người mê điện ảnh, đã sản xuất các bộ phim bom tấn hợp tác

với Paramount bao gồm

Top Gun: Maverick. Anh cũng nhận được sự ủng hộ của những nhân vật như đạo diễn và nhà sản xuất

Titanic James Cameron, đã nói với

Financial Times: “Tôi thích ý tưởng của Ellison.”

|

Giám đốc Skydance và người đam mê điện ảnh David Ellison tại buổi ra mắt ở Vương quốc Anh bộ phim Top Gun: Maverick mà anh đã giúp sản xuất. Anh được đánh giá cao trong tầng lớp sáng tạo ở Hollywood

|

Một số nhà đầu tư cho biết họ thích chào hàng của Apollo hơn vì cho rằng

ít phức tạp hơn và tốt hơn cho các cổ đông phổ thông. John Rogers, chủ

tịch kiêm đồng giám đốc điều hành Ariel Investments, cho biết: “Tôi nghĩ

sự kết hợp Sony và Apollo là hoàn hảo. Apollo có rất nhiều tiền và

chuyên môn trong việc thực hiện giao dịch và chốt thương vụ.”

Căng

thẳng này dẫn đến điều mà một nhân vật kỳ cựu của Paramount miêu tả là

“Những kẻ có tiền ở Phố Wall đấu với Hollywood, nơi quyết liệt bảo vệ

quá trình sáng tạo.”

Việc lựa chọn giữa hai người đặt giá sẽ được

ủy ban hội đồng gồm bốn người và Shari Redstone, con gái của Sumner,

qua đời năm 2020 ở tuổi 97, ra quyết định chung cuộc.

Shari

Redstone kiểm soát phần lớn cổ phiếu có quyền biểu quyết trong Paramount

và được cho là phản đối bất kỳ giao dịch nào có thể phá hủy công ty mà

cha mình đã xây dựng. Redstone có thể đang xem xét phương án thứ ba:

không bán cho cả hai.

|

Esai Morales và Tom Cruise trong Mission: Impossible – Dead Reckoning Part One.

Shari Redstone đã dành nhiều năm chống chọi với các đối thủ để cuối

cùng nắm giữ đế chế truyền thông của gia đình bà vào năm 2019

|

Paramount đã lâm vào tình trạng khó khăn cả thập kỷ nay.

Sau khi

ngành công nghiệp giải trí hợp nhất thông qua một loạt các vụ sáp nhập

lớn — Comcast và Universal vào năm 2011, Disney và Fox năm 2019, Warner

và Discovery năm 2022 — Paramount nổi lên như một tay chơi nhỏ hơn trong

bối cảnh mới này.

Được coi là quá nhỏ để có thể tự mình cạnh

tranh, công ty này đã trở thành chủ đề đồn đoán thâu tóm gây sốt giữa

các chủ ngân hàng và các nhà môi giới giao dịch ở Hollywood suốt bấy lâu

nay.

Redstone từ lâu đã phản đối những cuộc nói chuyện như vậy.

Bà đã dành nhiều năm chống lại các giám đốc điều hành đối thủ và bạn

gái của người cha già để cuối cùng nắm giữ đế chế truyền thông của gia

đình mình vào năm 2019. Không hề có kế hoạch bán đi. Một cựu giám đốc

điều hành của Paramount cho biết: “Đó là di sản của gia đình bà, vì vậy

bà muốn tiếp tục phát huy.”

|

Một số người coi việc giám đốc điều hành Bob Bakish ra đi là dấu

hiệu rối loạn chức năng ở Paramount: “Sa thải CEO ngay giữa lúc giao

dịch là chuyện cực kỳ kỳ quặc và chưa từng có. Hoàn toàn phi logic”

|

Ngay cả trong đợt “Đại Điều chỉnh giá” cổ phiếu Netflix năm 2022, khiến

định giá của Paramount và các công ty cùng ngành bị sụt giảm, công ty

vẫn tiếp tục có bước nhảy vọt đầy tham vọng vào cuộc chiến phát trực

tuyến.

Tất cả bắt đầu thay đổi cách đây một năm, khi Redstone bắt

đầu cảm thấy khó khăn ở cấp độ cá nhân. Tháng 5 năm ngoái, Bob Bakish,

khi đó là giám đốc điều hành của Paramount, đã cắt giảm cổ tức hàng quý

từ 25 xu một cổ phiếu xuống còn 5 xu một cổ phiếu. Động thái này khiến

các nhà đầu tư lo lắng và khiến cổ phiếu sụt giảm.

Nó cũng có tác

động đến tài chính của Redstone. National Amusements (NAI), công ty cổ

phần Redstone và chuỗi rạp chiếu phim do ông nội cô thành lập năm 1936,

nổi lên sau đại dịch với khoản nợ chồng chất. NAI dựa vào tiền mặt từ cổ

tức của Paramount để giúp trả các khoản vay. Một người rành câu chuyện

này cho biết: “Việc cắt giảm cổ tức đã ảnh hưởng đến hoạt động kinh

doanh của gia đình.”

|

Trên phim trường The Godfather. Cuộc chiến đấu thầu hỗn loạn tranh mua một số tài sản làm tốn nhiều bút mực nhất ở Hollywood đã phát khởi từ năm ngoái

|

Bà tìm đến sự giúp đỡ của Byron Trott, cựu nhân viên ngân hàng Goldman

Sachs, được biết đến là cố vấn mật cho một số cá nhân giàu có nhất nước

Mỹ, gồm cả Warren Buffett và Michael Dell.

Ngân hàng thương mại

BDT & MSD của ông được đưa vào để quản lý khoản nợ của NAI — cũng

như quy trình tiềm năng bán Paramount Global. Ông đã thu xếp cho NAI vay

khoảng 125 triệu USD vào năm ngoái để giúp hoàn trả một phần khoản vay

500 triệu USD từ Wells Fargo.

Trott khuyên Redstone rằng bà có

hai lựa chọn: tìm cách tái cơ cấu nội bộ, hoặc bán một phần hoặc toàn bộ

Paramount. “Đối với Shari, có yếu tố cảm xúc nhất định trong chuyện

này,” một giám đốc điều hành truyền thông dày dạn kinh nghiệm cho biết.

“Bà bị cha mình ghẻ lạnh trong một thời gian dài, nhưng họ đã hòa giải

cho đến cuối đời. Bà đã trở thành người quản lý di sản của ông ấy.”

“Cuối

cùng khi đã đạt được điều đó, việc bán hãng phim không phải là việc bà

cảm thấy thoải mái vì đó là di sản của gia đình,” người này cho biết

thêm.

|

Ảnh chụp cổng vào hãng phim Paramount thập niên 1940. Trong lịch sử

98 năm của mình, Paramount Pictures đã sống sót qua bao nhiêu sự kiện

phim nói xuất hiện, phá sản, Đại suy thoái, truyền hình lên ngôi và qua

bao tay chủ sở hữu khác nhau

|

Sau đó, mùa hè năm ngoái Redstone đã được Ellison, trẻ tuổi hơn gần ba

thập kỷ, tiếp cận. Đó là khởi đầu của một cuộc trò chuyện kéo dài gần

một năm, kích hoạt cuộc chiến đấu thầu hỗn loạn tranh mua một số tài sản

tốn nhiều bút mực nhất ở Hollywood.

Giống như Redstone, Ellison

đã dành phần lớn cuộc đời mình dưới cái bóng của người cha tỷ phú khó

tính. Với sự tài trợ từ Larry, Ellison thành lập hãng phim Hollywood của

riêng mình vào năm 2010 khi anh 27 tuổi, đặt tên nó là Skydance theo

niềm yêu thích bay lượn của anh. Em gái anh, Megan, cũng lấn sân

Hollywood với hãng phim riêng của mình, Annapurna Pictures, hãng đã sản

xuất những bộ phim như

American Hustle.

David Ellison đã

tạo dựng được danh tiếng mạnh mẽ trong tầng lớp sáng tạo của Hollywood

và đã đồng sản xuất hàng loạt phim với Paramount, bao gồm các phần tiếp

theo gần đây của

Mission: Impossible và

Terminator.

Một

người thân cận với Redstone cho biết mối quan tâm của Ellison là “sáng

tạo và khác biệt” so với những cách tiếp cận khác mà bà đã nhận được,

đồng thời nói thêm rằng bà nhìn thấy ở anh một chủ sở hữu kiêm nhà điều

hành khác có thể cho Paramount trong bàn tay an toàn.

|

Tháng 12 năm ngoái, các nhà phân tích tại LightShed Partners đã

viết: “Có thể lô đất hãng phim trị giá hơn 1,5 tỉ USD, xét các nguồn tài

sản hiếm của hãng phim hoặc chỉ vì mảnh đất trung tâm Los Angeles rất

có giá”

|

Nhưng các cuộc thảo luận của Redstone với Ellison đã gây rạn nứt giữa bà

và Bakish, trước đây là một đồng minh trung thành. Theo những người am

hiểu vấn đề này, ông ta bắt đầu tìm kiếm các giao dịch thay thế nhằm cứu

lấy công việc của mình, tranh thủ sự giúp đỡ không chính thức của chủ

ngân hàng LionTree, Aryeh Bourkoff.

Bakish đã thành công trong

việc lôi kéo được một nhà đặt giá đấu thầu khác: đầu tiên là Apollo, sau

đó là với Sony Pictures. Nhưng hành động của ông cũng kích động những

người còn lại trong hội đồng quản trị, và vào cuối tháng 4, ông đã bị

đẩy ra ngoài.

Thay thế ông là bộ ba giám đốc điều hành lâu năm

của công ty — một kịch bản khiến tập đoàn rơi vào tình trạng lấp lửng

khi hàng nghìn nhân viên chờ xem liệu có thương vụ nào hay không và nếu

có thì với ai.

Một số người coi việc Bakish ra đi là dấu hiệu

rối loạn chức năng ở Paramount. Rogers của Ariel cho biết: “Sa thải CEO

ngay giữa lúc giao dịch là chuyện cực kỳ kỳ quặc và chưa từng có. Hoàn

toàn phi logic.”

|

Số phận của hãng phim có thể phụ thuộc vào việc ai trong số hai nhà

thầu — một được hậu thuẫn bởi người con trai yêu điện ảnh của một tỷ phú

công nghệ, người còn lại được một công ty cổ phần tư nhân hàng đầu

chống lưng — sẽ giành chiến thắng

|

Cả hai nhà thầu muốn mua Paramount đều gặp phải những trở ngại đáng kể.

Skydance,

công ty đã chào ý tưởng cuối cùng trước ủy ban hội đồng quản trị

Paramount để đánh giá các đề xuất, có những người ủng hộ hiểu biết về

tài chính bao gồm Larry Ellison và người sáng lập RedBird và cựu chủ

ngân hàng Goldman Sachs Gerry Cardinale.

Ellison có kế hoạch hồi

sinh Paramount bằng cách tái cơ cấu mảng kinh doanh điện ảnh và truyền

hình đồng thời tạo ra dịch vụ phát trực tuyến của riêng mình,

Paramount+, cạnh tranh hơn bằng cách cải tiến công nghệ.

Nhưng

cái khó cho anh là thuyết phục được các nhà đầu tư bên ngoài của

Paramount chấp nhận cấu trúc đề xuất của họ. Kế hoạch hai bước của

Skydance dự kiến trước tiên sẽ mua lại NAI, công ty nắm giữ 77% cổ phiếu

A có quyền biểu quyết của Paramount. Việc đó sẽ mang lại cho Redstone

khoản tiền mặt 2 tỉ USD ngay lập tức và quyền kiểm soát bỏ phiếu đối với

Paramount cho Skydance, mặc dù chỉ có khoảng 1/10 quyền kinh tế.

|

Redstone có thể đang xem xét phương án thứ ba: không bán cho cả hai

|

Những người được thông báo tóm tắt về đề xuất giao dịch này cho biết

Skydance và Paramount sau đó sẽ hợp nhất trong một thỏa thuận mua toàn

bộ cổ phiếu, dựa trên mức định giá tư nhân trị giá 5 tỉ USD của

Skydance, ngụ ý cao hơn khoảng 30% cho các cổ đông khác của Paramount.

Tổng cộng, họ cho biết nhóm của Ellison sẽ đầu tư khoảng 10 tỉ USD vào

Paramount, gồm khoản bơm vốn 3 tỉ USD vào hoạt động kinh doanh.

Nhưng

các cổ đông độc lập của Paramount, hầu hết đều sở hữu cổ phiếu loại B

không có quyền biểu quyết, đã phản đối. Họ nói rằng thỏa thuận này có

lợi cho Redstone hơn các nhà đầu tư khác một cách bất tương xứng. Trong

nỗ lực thu phục họ, tập đoàn Ellison gần đây đã ném thêm 1 tỉ USD tiền

mặt cho các cổ đông thiểu số của Paramount cho giá bỏ thầu của mình thêm

hấp dẫn.

Ngược lại, cách tiếp cận của Apollo-Sony mang lại cho

tất cả các cổ đông của Paramount, kể cả Redstone, cùng một khoản tiền

cao hơn cho cổ phiếu của họ. Hai công ty có kế hoạch tái cơ cấu

Paramount bằng cách cắt giảm chi phí, tạo ra sự đồng vận mới với Sony và

tiềm năng quay vòng tài sản. Sony, hãng đã chọn bán chương trình của

mình cho những dịch vụ phát trực tuyến thay vì cạnh tranh với họ, có lẽ

không muốn giữ lại dịch vụ Paramount+.

|

Cách tiếp cận của Apollo-Sony mang lại cho tất cả các cổ đông của

Paramount, kể cả Redstone, cùng một khoản tiền cao hơn cho cổ phiếu của

họ. Tuy nhiên, đề xuất của họ đi kèm với nhiều rủi ro pháp lý hơn

|

Tuy nhiên, đề xuất của họ đi kèm với nhiều rủi ro pháp lý hơn. Với chủ

sở hữu Nhật Bản, Sony Pictures có thể bị cấm sở hữu mạng tin tức CBS của

Paramount trong khi Apollo, công ty đã sở hữu các đài truyền hình, có

thể chạm giới hạn quyền sở hữu.

Apollo và Sony cho biết họ có thể

cơ cấu thương vụ theo cách tránh làm phiền lòng chính quyền. Một người

tham gia đấu thầu chung cho biết: “Từ góc độ pháp lý, chúng tôi cảm thấy

rất yên tâm là thương vụ sẽ được thông qua.”

Nhưng Washington đã

tỏ ra cứng rắn với các thương vụ truyền thông trong những năm gần đây,

khi vào năm 2022 đã chặn đề xuất bán nhà xuất bản sách Simon &

Schuster trị giá 2,2 tỉ USD của Paramount cho đối thủ Penguin Random

House. Thất vọng, cuối cùng Bakish đã bán S&S cho tập đoàn cổ phần

tư nhân KKR một năm sau đó với giá thấp hơn 600 triệu USD.

Lập

trường pháp lý của chính quyền Biden đã khiến một số chủ ngân hàng và

giám đốc điều hành Hollywood lo lắng, những người tin rằng hợp nhất là

cách duy nhất để ngành này sống lại.

|

Khách bộ hành đi qua trụ sở của NBC ở New York. Một số người ở

Hollywood coi việc sáp nhập giữa NBCUniversal và Warner Bros Discovery

là ‘vụ làm ăn tốt nhất’

|

Một sự kết hợp khả thi hay được bàn luận là sự hợp nhất giữa

NBCUniversal, thuộc sở hữu của gã khổng lồ truyền hình cáp Comcast và

Warner Bros Discovery. “Hợp nhất NBC-Warner là vụ làm ăn tốt nhất,” một

chủ ngân hàng nói, bày tỏ quan điểm chung ở Hollywood.

Một số

người cho rằng giải pháp thay thế là các công ty công nghệ rốt cuộc sẽ

kiểm soát hoạt động kinh doanh phim ảnh và truyền hình. “Chắc chắn là

cần phải hợp nhất ở Hollywood,” một người tham gia cuộc đàm phán

Paramount nói.

Câu hỏi bây giờ là, cả ở Phố Wall và Hollywood,

liệu Redstone có sẵn sàng cho một thương vụ hay không. Một số người cảnh

báo bà cần phải hành động càng sớm càng tốt.

“Nếu không có thỏa

thuận thì chuyện gì sẽ xảy ra? Tôi không nghĩ rằng tiên lượng là tốt,”

một nhân vật truyền thông dày dạn kinh nghiệm nói.

|

Câu hỏi bây giờ là liệu hãng phim lớn cuối cùng còn sót lại ở quận

Hollywood của Los Angeles có thể tồn tại được trong kỷ nguyên phát trực

tuyến hay không

|

“Một số [người thâu tóm tiềm năng] có thể chỉ ngồi yên và chờ hãng gặp

khó khăn hơn . . . và sáu tháng hay một năm nữa quay lại cũng chẳng

muộn.”

Dịch: © Hải Đăng @Quaivatdienanh.com

Nguồn: Financial Times